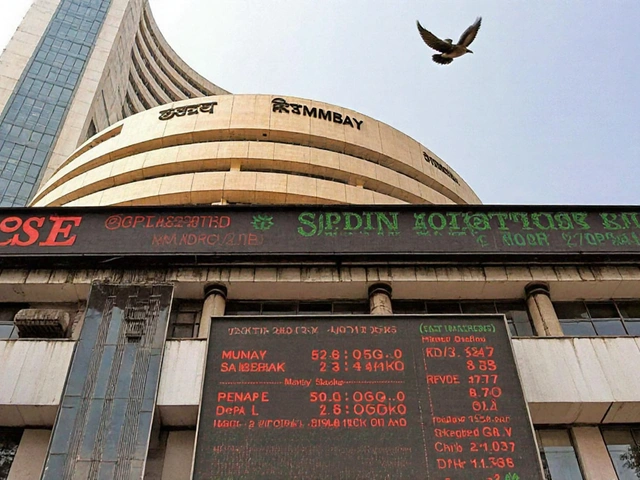

सेंसेक्स में गिरावट के प्रमुख कारण

22 सितम्बर 2025 को Sensex में 466 अंक की गिरावट आई, जिससे भारतीय शेयर बाजार ने नकारात्मक सत्र समाप्त किया। इस गिरावट के पीछे कई घरेलू और अंतर्राष्ट्रीय कारक एक साथ कार्य कर रहे थे। सबसे बड़ा असर ट्रम्प प्रशासन की नई H‑1B वीज़ा नीति ने डाला, जिससे भारतीय आईटी कंपनियों के अमेरिकी संचालन में अनिश्चितता बढ़ी। वीज़ा शुल्क में वृद्धि और पात्रता मानदंडों में सख्ती ने ये कंपनियों के अमेरिकी ग्राहकों पर निर्भरता को जोखिम में डाल दिया।

फ़ार्मा सेक्टर भी अमेरिकी टैरिफ की संभावना से हिचकिचा। भारत की दवा निर्यात राशि FY 2025 में 30 बिलियन डॉलर से अधिक पहुँच गई, और लगभग 30‑50% राजस्व अमेरिकी बाजार से आता है। यदि यूएस टैरिफ लागू हुआ, तो निर्यातकों की मार्जिन घटेगी, जिससे स्टॉक मार्केट में बेचने की लहर तेज़ हो गई।

विदेशी संस्थागत निवेशकों (FIIs) ने पूरे सितंबर में कुल 10,962 करोड़ रुपए निकाले, जबकि सिर्फ शुक्रवार को 390.74 करोड़ रुपए का हल्का खरीद संकेत मिला। घरेलू संस्थागत निवेशकों (DIIs) ने इस गिरावट के बावजूद 2,105 करोड़ रुपए की खरीदारी करके समर्थन दिखाया, पर उनका असर फीका रहा।

तकनीकी विश्लेषकों ने बताया कि निफ्टी ने 25,500 के साप्ताहिक लक्ष्य को पार नहीं किया और 25,400 के प्रतिरोध पर अटका। समर्थन स्तर 25,300 आसपास दिखा, जिससे तकनीकी चार्ट पर तेज़ बेचने का संकेत मिला।

सेंसेक्स गिरावट के बाद बाजार का भविष्य

फेडरल रिज़र्व ने इस सप्ताह 25 बिंदु बुनियादी दर कट की घोषणा की, जिससे वैश्विक लिक्विडिटी में सुधार की उम्मीद है। यह पहला सालाना दर कट है, जो उभरते बाजारों में जोखिम भरी परिसंपत्तियों की मांग को बढ़ाने की संभावनाएं रखता है। हालाँकि, इस सकारात्मक संकेत ने भारतीय बाजार में तुरंत सुधार नहीं लाया।

सेक्टर‑वार प्रदर्शन में आईटी और फार्मा शेयर सबसे ज्यादा दबाव में रहे, जबकि डिफेन्सिव सेक्टर्स जैसे यूटीआई फूड्स, ने तुलना में स्थिरता दिखाई। छोटे‑मोटे निवेशकों का ध्यान अब दो‑तीन प्रमुख तिथि‑परिवर्तन बिंदुओं पर रहा—22 और 24 सितम्बर—जहाँ intraday टाइम‑क्लस्टर्स की वजह से अस्थिरता की आशंका है।

आगे के हफ्तों में बाजार की दिशा कई बिंदुओं पर निर्भर करेगी: अमेरिकी टैरिफ की वास्तविक घोषणा, भारतीय नीति‑निर्माताओं द्वारा H‑1B वीज़ा से जुड़ी स्पष्टता, और विदेशी पूँजी के प्रवाह में बदलाव। यदि टैरिफ की संभावना कम हुई और नीति स्पष्ट हुई, तो आईटी और फार्मा दोनों सेक्टर पुनः आकर्षण पा सकते हैं। दूसरी ओर, विदेशी निवेशकों की निरंतर निकासी और तकनीकी स्तरों पर प्रतिरोध जारी रहने पर नीचे की ओर और दबाव रह सकता है।

कुल मिलाकर, भारतीय स्टॉक मार्केट अभी भी विश्व की महत्त्वपूर्ण आर्थिक झंझटों से प्रभावित है। डे‑ट्रेडर और दीर्घकालिक निवेशक दोनों को आधुनिक संकेतकों—जैसे फ़ेड की नीति, विदेशी निधि प्रवाह, और व्यापार नीतियों—पर नज़र रखनी चाहिए, ताकि वे सही समय पर जोखिम प्रबंधन कर सकें।

SURAJ ASHISH

सितंबर 26, 2025 AT 21:13बहुत बोरिंग है।

PARVINDER DHILLON

सितंबर 26, 2025 AT 21:47यहाँ की गहरी समझ और संतुलित दृष्टिकोण सराहनीय 😊

Nilanjan Banerjee

सितंबर 26, 2025 AT 22:37नीतिगत परिवर्तन का घातक प्रभाव भारतीय तकनीकी उद्यमों पर अनिवार्य रूप से बंधक बनता है। ह्रदय में समानुभूति तो नहीं, पर तर्कसंगत विश्लेषण कहता है कि विदेशी नियमन में अचानक बदलाव निवेशकों की आँकड़ों को घोर रूप में बदल सकता है। इस प्रकार, बाजार की अस्थिरता से बचाव के लिये सर्वकालिक रणनीति की आवश्यकता है।

sri surahno

सितंबर 26, 2025 AT 23:43अमेरिकी वीज़ा नीति की कुख्यात पुनर्रचना केवल आर्थिक कार्यों को नहीं, बल्कि हमारे राष्ट्रीय संप्रभुता को भी खतरे में डालती है।

इसमें छिपा है एक बड़ी साजिश, जहाँ विदेशी शक्तियों की समझौता‑भरी दिशा‑निर्देशों को भारतीय कंपनियों पर थोपने की कोशिश की जा रही है।

यह चाल हमें यह दर्शाती है कि वैश्विक वित्तीय खेल में भारत को हमेशा ही दांव पर रखा जाता है।

इसी प्रकार, फार्मा सेक्टर पर US‑टैरिफ का धुँधला बोध केवल एक अल्बम‑पृष्ठ की तरह है, परन्तु इसका वास्तविक असर हमारे स्वास्थ्य सुरक्षा को ध्वस्त कर सकता है।

यदि टैरिफ लागू हो गया तो निर्यातकों का मार्जिन घटेगा और इस कारण से कई मध्यम एवं छोटे उद्यमों का पतन निश्चित है।

इसके परिणामस्वरूप, नौकरियों का नुकसान और आय में गिरावट आम हो जाएगी।

इस निचले स्तर की आर्थिक आपदा को देखते हुए, हमें एशियाई सहयोगियों के साथ एक समन्वित प्रतिक्रिया बनानी चाहिए।

राष्ट्रीय हितों की रक्षा के लिये हमें स्वतःस्फूर्त रूप से नीतियों की पुनः समीक्षा करनी चाहिए, न कि विदेशी निवेशकों के मनमाने रुख पर निर्भर रहना चाहिए।

फेडरल रिज़र्व की दर कट की घोषणा भी इस निरर्थक भ्रम को और बढ़ा देती है, क्योंकि इससे उभरती बाजारों में जोखिम भरी परिसंपत्तियों के लिये आकर्षण बनता है।

लेकिन यह आशा‑भवन शून्य रह जाती है जब वास्तविक एंटी‑ट्रेड नियम दवाब में होते हैं।

इसलिए, भारतीय पूँजी बाजार के स्थायित्व को सुनिश्चित करने के लिये शासकीय प्रबंधन को दृढ़ता से लागू करना आवश्यक है।

प्रत्येक निवेशक को यह याद रखनी चाहिए कि विदेशी पूँजी की निकासी हमेशा अस्थायी होती है, परन्तु राष्ट्रीय आर्थिक सिद्धान्त स्थायी होते हैं।

यह हमारे भविष्य के बच्चों के लिये एक कर्तव्य है कि वे आर्थिक बुराइयों से बचने के लिये मजबूत नियामक ढांचा बनाएँ।

अंततः, यह घटना हमें सिखाती है कि हमें अपने स्वदेशी उद्योगों को सशक्त करने में ही प्राथमिकता देनी चाहिए।

वीज़ा नीति एवं टैरिफ की अंधाधुंध अटकलें केवल एक अस्थिर माहौल बनाती हैं, जिसे हम सबको मिलकर समाप्त करना चाहिए।

Varun Kumar

सितंबर 27, 2025 AT 00:50विदेशी निवेशकों की निकासी का कारण हमारी असुरक्षा नहीं, बल्कि हमारी खुद की लापरवाही है। नीति‑निर्माताओं को तेज़ी से कदम उठाना चाहिए।

Madhu Murthi

सितंबर 27, 2025 AT 01:57सेंसेक्स ने तो फिर से गिरावट देखी 😒, क्या अब और कोई बचाव बिंदु बचेगा।

Amrinder Kahlon

सितंबर 27, 2025 AT 03:03आह, जब बाजार खुद बाइपास हो जाता है तो ट्रेडर भी झूमते हैं। ऐसा लगता है जैसे हर दिन नया सस्पेंस थ्रिलर चल रहा हो।

Abhay patil

सितंबर 27, 2025 AT 04:10भाईयों और बहनों, अभी समय है पोजिशन रन करने का चलिए हिम्मत रखें और सुस्त मत हों वॉलेट में पैसा रखें और सिचुएशन को समझें

Neha xo

सितंबर 27, 2025 AT 05:17बाजार की दिशा को पढ़ते समय हमें न केवल तकनीकी संकेतकों, बल्कि नीति‑परिवर्तन और अंतरराष्ट्रीय माहौल को भी देखें। यही समग्र दृष्टिकोण स्थायी निवेश का मार्ग प्रशस्त करता है।